- IC型号

企业档案

- 相关证件:

- 会员类型:普通会员

- 地址:福田区华强北街道赛格广场2002A

- E-mail:2931180544@qq.com

21家半导体设备上市公司2022年度业绩复盘

发布时间: 2023/5/11 9:59:21 | 111 次阅读

2022年半导体产业链中游的芯片设计企业业绩出现较为普遍的下滑,在此背景下上游的半导体设备却表现“风景这边独好”。

根据CINNO Research的统计数据,2022年应用材料、阿斯麦、泛林、Tokyo Electron、科磊、迪恩士、爱德万测试、ASM国际、日立高新、泰瑞达的半导体设备业务营收进入quan球前十榜单,它们营收合计达1030亿美元,创造近三年zui高营收纪录,同比增长6.1%。其中,位列quan球di一的应用材料,2022年半导体设备营收同比增长7.4%,此外爱德万测试、ASM国际、日立高新的半导体业务营收也分别同比增长4.6%、21.5%、21.1%。

从国际市场回到中国市场上,受益于强有力的国家战略支持,密集的资本和人才投入,起步较晚的本土半导体设备上市公司在国产替代的重大机遇下,2022年业绩迎来快速增长,增速普遍高于国际半导体设备巨头。

近日,电子发烧友对已发布2022财报的北方华创、富创精密、富乐德、易天股份、中微公司、广立微、联动科技、金海通、芯源微、拓荆科技、华峰测控、华海清科、盛美上海等21家半导体设备上市公司进行整理分析。

16家半导体设备上市公司2022营收和净利双增长!整体增速高于quan球巨头

电子发烧友对本土半导体设备21家上市公司的营业收入、净利润、增速进行整理如下所示:

在增速这一点上,2022年营收和净利均实现双向正增长的半导体设备上市公司达16家,分别为北方华创、中微公司、盛美上海、长川科技、拓荆科技、华海清科、富创精密、芯源微、华峰测控、至纯科技、微导纳米、芯碁微装、富乐德、金海通、广立微、耐科装备。而2022年营收或净利出现负增长的半导体设备上市公司是易天股份、光力科技、深科达、联动科技和晶升股份。

营收增速上,quan球前十的半导体设备商目前仅看到ASM国际、日立高新这两家的半导体业务营收增速在20%以上,而中国的这21家半导体设备上市公司2022年度营收增速在20%以上的高达14家,且有10家实现50%以上的快速增长。由此可见,2022年中国半导体设备上市公司营收增速是显著高于国际巨头的。

净利增速上,中国本土的半导体设备上市公司表现比营收更为良好。21家半导体设备企业中,有一半的企业实现净利正增长,并且有7家实现翻倍高增长,它们分别为北方华创、盛美上海、长川科技、拓荆科技、华海清科、芯源微、深科达。

其中,表现zui为亮眼的是来自科创板的拓荆科技,2022年营收和净利增速分别高达125.02%、438.09%,成为21家半导体上市公司中业绩增速zui高的企业。2023年一季度,拓荆科技一样保持业绩高速增长,营收同比增长274.24%,归母净利润同比增长552.25%,创单季度历史新高,未来可期。

据了解,拓荆科技专注的是薄膜沉积设备的研发和产业化应用,目前主营产品是PECVD(等离子体增强化学气相沉积)、ALD(原子层沉积)、SACVD(次常压化学气相沉积)及HDPCVD(高密度等离子体增强化学气相沉积)等。

2022年拓荆科技业绩之所以能实现大幅增长,跟bao告期内其PECVD系列产品在客户产线验证进展顺利有很大关系,其ALD系列产品中PE-ALD设备成功实现产业化应用,Thermal-ALD设备也已完成开发并验证,且SA TEOS、BPSG、SAF薄膜工艺设备在芯片制造领域也均取得客户验证,在国内主要晶圆厂半导体设备需求大幅增加下,拓荆科技各大产品线设备销售订单大幅增加,截至2022年底拓荆科技在手销售订单金额为46.02亿元,2022年签订销售订单金额为43.62亿元,新增订单与上年同期相比增加95.36%,为业绩高增长提供了有力保障。

北方华创、中微公司、盛美上海进入2022半导体设备营收前三,测试设备表现高毛利率

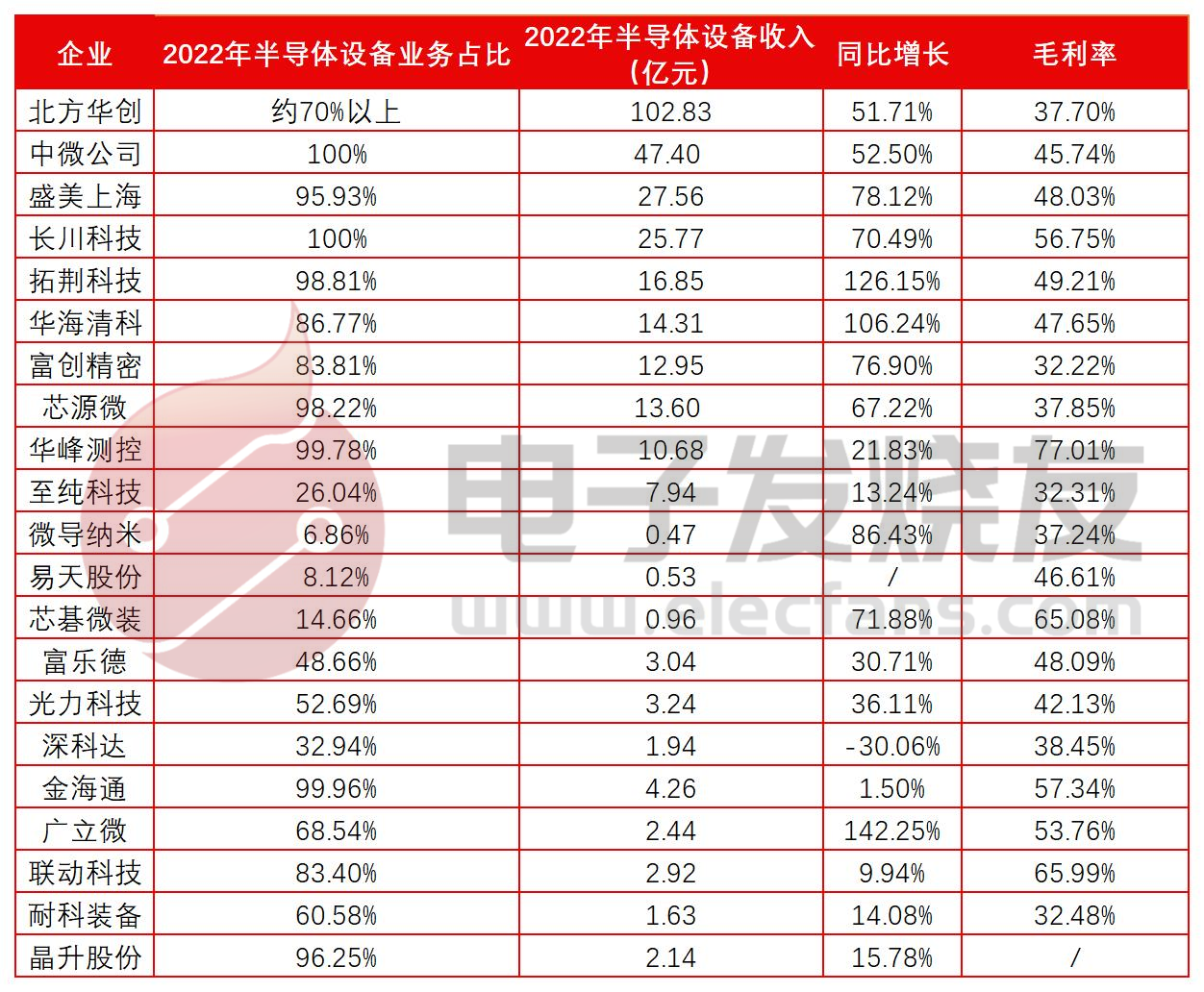

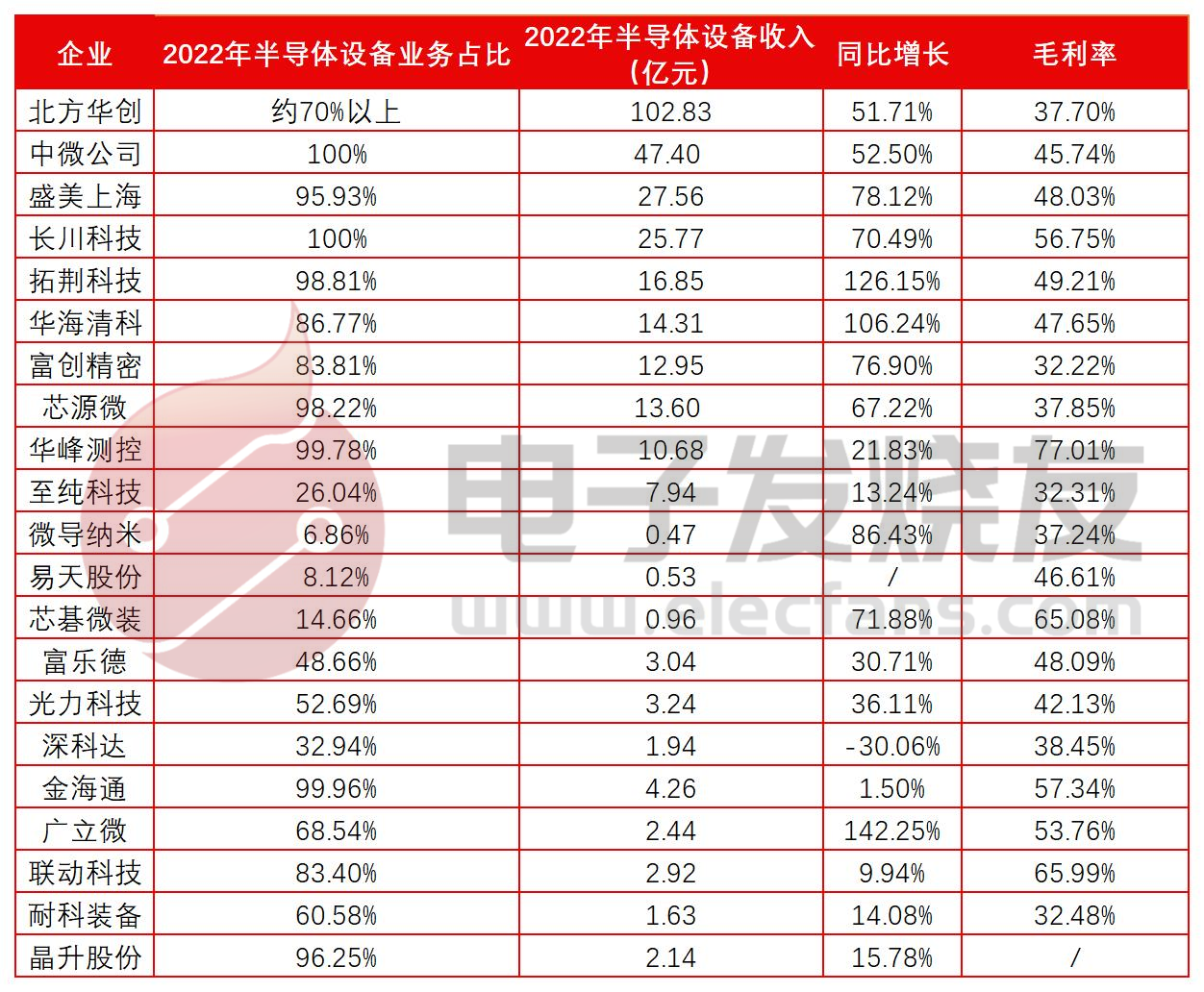

电子发烧友进一步对上述21家上市公司的半导体设备业务占比、2022年半导体设备业务营收、半导体设备毛利率等情况进行整理:

2022年半导体设备业务占比在50%以上的上市公司有北方华创、中微公司、盛美上海、长川科技、拓荆科技、华海清科、富创精密、芯源微、华峰测控、光力科技、金海通、广立微、联动科技、耐科装备、晶升股份,达15家。2022年这些以半导体设备为主营业务的上市公司有9家实现半导体设备营收增速大于50%,这再次证实了2022年中国半导体设备业绩快速增长的事实。

据电子发烧友的统计,以半导体设备营收计,2022年进入中国前五的上市公司是北方华创、中微公司、盛美上海、长川科技、拓荆科技,华海清科距离Top5还相差2.54亿元。其中,北方华创2022年以102.83亿元的半导体设备收入位列中国di一,中微公司、盛美上海分别以47.40亿元、27.56亿元pai名第二、第三。这pai名前三的上市公司,2022年半导体设备业务收入增速均在50%以上,表现更为强劲的是盛美上海,同比增长78.12%。

对于2022年半导体设备业务收入实现快速增长,盛美上海表示主要原因系,“一、受益于国内半导体行业设备需求的不断增加,销售订单持续增长;二、新客户拓展、新市场开发等方面均取得一定成效,且新产品得到客户认可,订单量稳步增长。”专注前道半导体设备研发的盛美上海,2022年推出了新一代ALD(热原子层沉积)立式炉Ultra Fn A、前道涂胶显影Ultra LithTM Track设备、Ultra PmaxTM PECVD设备以及CMP后清洗设备,并推出了6/8寸化合物半导体湿法工艺产品线,新品的持续推出为其2022年业绩高增长提供了保障。

国产半导体设备龙头北方华创,产品线相对丰富,覆盖刻蚀、薄膜、清洗、热处理、晶体生长等he心工艺装备。在刻蚀设备方面,北方华创ICP刻蚀产品出货累计超过2000腔,薄膜装备累计出货超3000腔,立式炉装备累计出货超过500台,SiC外延炉、硅基GaN外延炉、6/8寸多片硅外延炉等外延设备累计出货近千腔,清洗装备也已在多家客户实现量产,并屡获重复订单。

在盈利能力上,华峰测控的半导体设备毛利率zui高,达77.01%。据了解,华峰测控主要是做半导体自动化测试设备,是我国zui大的半导体测试设备供应商,近年其开始发力氮化镓、碳化硅以及IGBT等功率分立器件和功率模块类半导体测试领域。2022年,华峰测控销售了1500套测试系统设备,销量较上年小幅下滑0.92%,但其产品单价是提高,这也使得华峰测控整体的销售额保持增长态势。

同样是做半导体测试设备的广立微,当期毛利率也表现突出,仅次于华峰测控,达53.76%。广立微是国内ling先的晶圆级电性测试设备供应商之一,2020年开始实现晶圆级WAT电性测试设备的量产,并成功规模化进入国内多家zhi名晶圆厂,2022年其销售51台半导体测试设备,较2021年增长155%,具体单价并未披露。

研发累计投入54.15亿,长川科技高研发追赶,至纯科技、晶升股份zhuan利表现突出

2022年中国本土的半导体设备上市公司业绩快速增长,离不开长期的研发投入。据电子发烧友统计,下图21家半导体设备上市公司2022年研发累计投入达54.15亿元。

其中,研发投入过亿元的半导体设备企业数量达12家,分别为北方华创、长川科技、中微公司、盛美上海、拓荆科技、华海清科、至纯科技、富创精密、金海通、耐科装备、芯源微、华峰测控。此外,更值得一提的是微导纳米,其2022年半导体设备营收规模未过亿元,但其研发投入达1.38亿元,可见对研发的高度重视。

在国内的半导体设备行业,上市公司2022年研发费用的增速总体在30%以上,且研发投入金额较2021年增长50%以上的企业数量高达7家,它们分别为长川科技、中微公司、华海清科、富创精密、耐科装备、富乐德。其中2022年研发投入加大幅度zui大的半导体设备上市公司是长川科技。长川科技是一家100%以半导体设备为营收的企业,2022年研发资金主要用于测试机、分选机、探针台、AOI等设备产品的新品开发以及应用工程开发、客户定制化开发等。

在研发团队规模上,国产半导体设备龙头北方华创拥有近三千人的研发队伍,其次是长川科技的1790名研发人员。长川科技的半导体设备营收虽然没有进入2022年前三,但不管是在研发费用,还是研发团队上,或者半导体设备业务增速上,其都强于中微公司和盛美上海,表现出更具想象力的发展潜力。

在zhuan利数量上,北方华创知识产权积累较为深厚,2022年已获得3900项zhuan利,长川科技、中微公司和盛美上海获得zhuan利数分别为605项、1266项、389项。值得一提是,营收规模较小的至纯科技zhuan利数超过盛美上海,晶升股份zhuan利数也表现突出,接近盛美上海。

小结:

经过梳理,可见2022年我国半导体设备上市公司业绩总体表现是相对亮眼的,在增速这一点上也比海外巨头表现更为强劲,净利润翻倍增长企业频现,这侧面可以看出近年本土厂商在半导体设备领域的技术突破是快速的,这也是能够在美国管制下成功供应本土半导体产业链厂商,实现半导体设备营收快速增长的基础。也许我们离海外巨头还有不少需要追赶的距离,但国产半导体设备上市公司2022年普遍以超30%的增速加大研发投入开发新产品、新技术,更进一步增添国产替代的信心。

根据CINNO Research的统计数据,2022年应用材料、阿斯麦、泛林、Tokyo Electron、科磊、迪恩士、爱德万测试、ASM国际、日立高新、泰瑞达的半导体设备业务营收进入quan球前十榜单,它们营收合计达1030亿美元,创造近三年zui高营收纪录,同比增长6.1%。其中,位列quan球di一的应用材料,2022年半导体设备营收同比增长7.4%,此外爱德万测试、ASM国际、日立高新的半导体业务营收也分别同比增长4.6%、21.5%、21.1%。

从国际市场回到中国市场上,受益于强有力的国家战略支持,密集的资本和人才投入,起步较晚的本土半导体设备上市公司在国产替代的重大机遇下,2022年业绩迎来快速增长,增速普遍高于国际半导体设备巨头。

近日,电子发烧友对已发布2022财报的北方华创、富创精密、富乐德、易天股份、中微公司、广立微、联动科技、金海通、芯源微、拓荆科技、华峰测控、华海清科、盛美上海等21家半导体设备上市公司进行整理分析。

16家半导体设备上市公司2022营收和净利双增长!整体增速高于quan球巨头

电子发烧友对本土半导体设备21家上市公司的营业收入、净利润、增速进行整理如下所示:

在增速这一点上,2022年营收和净利均实现双向正增长的半导体设备上市公司达16家,分别为北方华创、中微公司、盛美上海、长川科技、拓荆科技、华海清科、富创精密、芯源微、华峰测控、至纯科技、微导纳米、芯碁微装、富乐德、金海通、广立微、耐科装备。而2022年营收或净利出现负增长的半导体设备上市公司是易天股份、光力科技、深科达、联动科技和晶升股份。

营收增速上,quan球前十的半导体设备商目前仅看到ASM国际、日立高新这两家的半导体业务营收增速在20%以上,而中国的这21家半导体设备上市公司2022年度营收增速在20%以上的高达14家,且有10家实现50%以上的快速增长。由此可见,2022年中国半导体设备上市公司营收增速是显著高于国际巨头的。

净利增速上,中国本土的半导体设备上市公司表现比营收更为良好。21家半导体设备企业中,有一半的企业实现净利正增长,并且有7家实现翻倍高增长,它们分别为北方华创、盛美上海、长川科技、拓荆科技、华海清科、芯源微、深科达。

其中,表现zui为亮眼的是来自科创板的拓荆科技,2022年营收和净利增速分别高达125.02%、438.09%,成为21家半导体上市公司中业绩增速zui高的企业。2023年一季度,拓荆科技一样保持业绩高速增长,营收同比增长274.24%,归母净利润同比增长552.25%,创单季度历史新高,未来可期。

据了解,拓荆科技专注的是薄膜沉积设备的研发和产业化应用,目前主营产品是PECVD(等离子体增强化学气相沉积)、ALD(原子层沉积)、SACVD(次常压化学气相沉积)及HDPCVD(高密度等离子体增强化学气相沉积)等。

2022年拓荆科技业绩之所以能实现大幅增长,跟bao告期内其PECVD系列产品在客户产线验证进展顺利有很大关系,其ALD系列产品中PE-ALD设备成功实现产业化应用,Thermal-ALD设备也已完成开发并验证,且SA TEOS、BPSG、SAF薄膜工艺设备在芯片制造领域也均取得客户验证,在国内主要晶圆厂半导体设备需求大幅增加下,拓荆科技各大产品线设备销售订单大幅增加,截至2022年底拓荆科技在手销售订单金额为46.02亿元,2022年签订销售订单金额为43.62亿元,新增订单与上年同期相比增加95.36%,为业绩高增长提供了有力保障。

北方华创、中微公司、盛美上海进入2022半导体设备营收前三,测试设备表现高毛利率

电子发烧友进一步对上述21家上市公司的半导体设备业务占比、2022年半导体设备业务营收、半导体设备毛利率等情况进行整理:

2022年半导体设备业务占比在50%以上的上市公司有北方华创、中微公司、盛美上海、长川科技、拓荆科技、华海清科、富创精密、芯源微、华峰测控、光力科技、金海通、广立微、联动科技、耐科装备、晶升股份,达15家。2022年这些以半导体设备为主营业务的上市公司有9家实现半导体设备营收增速大于50%,这再次证实了2022年中国半导体设备业绩快速增长的事实。

据电子发烧友的统计,以半导体设备营收计,2022年进入中国前五的上市公司是北方华创、中微公司、盛美上海、长川科技、拓荆科技,华海清科距离Top5还相差2.54亿元。其中,北方华创2022年以102.83亿元的半导体设备收入位列中国di一,中微公司、盛美上海分别以47.40亿元、27.56亿元pai名第二、第三。这pai名前三的上市公司,2022年半导体设备业务收入增速均在50%以上,表现更为强劲的是盛美上海,同比增长78.12%。

对于2022年半导体设备业务收入实现快速增长,盛美上海表示主要原因系,“一、受益于国内半导体行业设备需求的不断增加,销售订单持续增长;二、新客户拓展、新市场开发等方面均取得一定成效,且新产品得到客户认可,订单量稳步增长。”专注前道半导体设备研发的盛美上海,2022年推出了新一代ALD(热原子层沉积)立式炉Ultra Fn A、前道涂胶显影Ultra LithTM Track设备、Ultra PmaxTM PECVD设备以及CMP后清洗设备,并推出了6/8寸化合物半导体湿法工艺产品线,新品的持续推出为其2022年业绩高增长提供了保障。

国产半导体设备龙头北方华创,产品线相对丰富,覆盖刻蚀、薄膜、清洗、热处理、晶体生长等he心工艺装备。在刻蚀设备方面,北方华创ICP刻蚀产品出货累计超过2000腔,薄膜装备累计出货超3000腔,立式炉装备累计出货超过500台,SiC外延炉、硅基GaN外延炉、6/8寸多片硅外延炉等外延设备累计出货近千腔,清洗装备也已在多家客户实现量产,并屡获重复订单。

在盈利能力上,华峰测控的半导体设备毛利率zui高,达77.01%。据了解,华峰测控主要是做半导体自动化测试设备,是我国zui大的半导体测试设备供应商,近年其开始发力氮化镓、碳化硅以及IGBT等功率分立器件和功率模块类半导体测试领域。2022年,华峰测控销售了1500套测试系统设备,销量较上年小幅下滑0.92%,但其产品单价是提高,这也使得华峰测控整体的销售额保持增长态势。

同样是做半导体测试设备的广立微,当期毛利率也表现突出,仅次于华峰测控,达53.76%。广立微是国内ling先的晶圆级电性测试设备供应商之一,2020年开始实现晶圆级WAT电性测试设备的量产,并成功规模化进入国内多家zhi名晶圆厂,2022年其销售51台半导体测试设备,较2021年增长155%,具体单价并未披露。

研发累计投入54.15亿,长川科技高研发追赶,至纯科技、晶升股份zhuan利表现突出

2022年中国本土的半导体设备上市公司业绩快速增长,离不开长期的研发投入。据电子发烧友统计,下图21家半导体设备上市公司2022年研发累计投入达54.15亿元。

其中,研发投入过亿元的半导体设备企业数量达12家,分别为北方华创、长川科技、中微公司、盛美上海、拓荆科技、华海清科、至纯科技、富创精密、金海通、耐科装备、芯源微、华峰测控。此外,更值得一提的是微导纳米,其2022年半导体设备营收规模未过亿元,但其研发投入达1.38亿元,可见对研发的高度重视。

在国内的半导体设备行业,上市公司2022年研发费用的增速总体在30%以上,且研发投入金额较2021年增长50%以上的企业数量高达7家,它们分别为长川科技、中微公司、华海清科、富创精密、耐科装备、富乐德。其中2022年研发投入加大幅度zui大的半导体设备上市公司是长川科技。长川科技是一家100%以半导体设备为营收的企业,2022年研发资金主要用于测试机、分选机、探针台、AOI等设备产品的新品开发以及应用工程开发、客户定制化开发等。

在研发团队规模上,国产半导体设备龙头北方华创拥有近三千人的研发队伍,其次是长川科技的1790名研发人员。长川科技的半导体设备营收虽然没有进入2022年前三,但不管是在研发费用,还是研发团队上,或者半导体设备业务增速上,其都强于中微公司和盛美上海,表现出更具想象力的发展潜力。

在zhuan利数量上,北方华创知识产权积累较为深厚,2022年已获得3900项zhuan利,长川科技、中微公司和盛美上海获得zhuan利数分别为605项、1266项、389项。值得一提是,营收规模较小的至纯科技zhuan利数超过盛美上海,晶升股份zhuan利数也表现突出,接近盛美上海。

小结:

经过梳理,可见2022年我国半导体设备上市公司业绩总体表现是相对亮眼的,在增速这一点上也比海外巨头表现更为强劲,净利润翻倍增长企业频现,这侧面可以看出近年本土厂商在半导体设备领域的技术突破是快速的,这也是能够在美国管制下成功供应本土半导体产业链厂商,实现半导体设备营收快速增长的基础。也许我们离海外巨头还有不少需要追赶的距离,但国产半导体设备上市公司2022年普遍以超30%的增速加大研发投入开发新产品、新技术,更进一步增添国产替代的信心。